Comment fonctionnent t'elles ?

On désigne par le terme de Société Civile de Placement Immobilier (SCPI) un placement financier d'épargne spécifique. Il offre de nombreux avantages avec des rendements intéressants. Vous trouverez en ligne de nombreux articles mettant en avant particulièrement ce dernier point tout en occultant certaines zones d'ombres et risques liés à ce type d'investissement. Vous devez absolument retenir que le scpi rendement reste certes un critère important mais pas décisif à lui seul !

Concrètement si vous optez pour un tel investissement, vous disposerez en retour de parts sur un bien immobilier et non pas le bien physiquement. Vous saisissez bien la nuance ? L'immobilier est en réalité la propriété d'une société de gestion qui en possède également la responsabilité. L'investisseur sera quant à lui détenteur de participation dans la dite société de gestion.

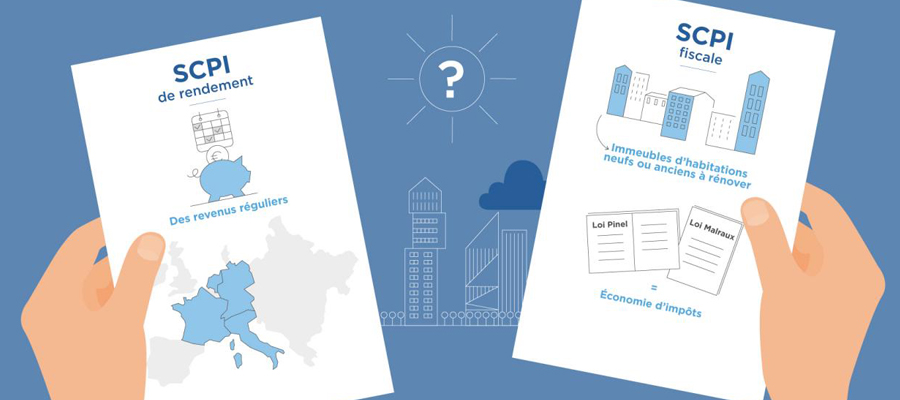

Enfin, vous devez aussi savoir que l'on distingue deux grandes familles de SCPI. Il s'agit des SCPI de rendement et celles qualifiées de fiscales. Les premières ont pour principal objectif de dégager un potentiel revenu locatif net de charges. Les secondes visent à obtenir des réductions d'impôts pouvant atteindre jusqu'à 21 % de la totalité des sommes investies.

Quels sont leurs atouts ?

Il s'agit d'un produit financier disposant de nombreux atouts. En effet, vous investissez 100 % du capital dans un domaine qui offre de belles perspectives de résultat. Ainsi, en 2019, le rendement moyen se situait aux alentours de 4,40 %. Pour autant, vous n'encourez les risques de l'investissement immobilier classique dont notamment un faible nombre de locataires. Avec la SCPI, vous diluez ce danger. De plus, vous n'aurez pas à assurer la gestion au quotidien ! Enfin, vous demeurez libre de vendre vos parts de SCPI à n'importe quel moment de l’année, même si la société n'en garantit pas la liquidité.

Les SCPI représentent un excellent moyen pour diversifier votre épargne. Un revenu potentiel pourra ainsi vous être versé tous les trois mois. De plus, cet investissement reste accessible à tous ou presque puisque 1 000 € (seulement serait-on tenté de dire) suffisent pour acquérir une participation. C'est une somme relativement modeste au regard des potentialités de rendement des SCPI. Enfin, il vous offre la perspective de s'adapter à la manière dont vous souhaitez constituer votre patrimoine. En effet, il s'agit de la solution idéale pour améliorer vos revenus ou réduire le montant de vos impôts. N'hésitez pas à prendre contact avec un conseil spécialisé pour obtenir davantage d'informations complémentaires à ce sujet.

Est-ce un investissement risqué ?

Évidement, avec une telle capacité de rendement, investir en SCPI s'accompagne nécessairement d'une prise de risque. Il est en en effet tributaire des évolutions (positives comme négatives) du marché de l’immobilier d’entreprise. Par conséquent, vous aurez déjà compris que les revenus et le capital de départ ne sont pas garantis. Aussi, il est préférable d'avoir pour objectif la diversification patrimoniale à long terme.

Il convient également de vous avertir que les résultats obtenus les années passées par ce type d'investissement ne préfigurent en rien de ces rendements futurs. Encore une fois, ne vous focalisez pas sur les chiffres séduisants plus anciens. Toutefois, pour ne pas dresser un tableau trop sombre et finalement peu objectif sur l'intérêt réel des SCPI, ces dernières présentent l'avantage de ne pas être cotées. De plus, elles pratiquent la diversification de leurs investissements. Ces deux caractéristiques constituent des atouts importants pour atténuer les risques de pertes ou de retour sur investissement peu élevé. Prenez bien le temps d'analyser et de mesurer tous ces risques, avant de vous lancer !

Comment les choisir ?

Il n'y a pas de recette magique, il vous faudra commencer par analyser des données historiques telles le taux de distribution sur valeur marché (ou TDV, indiquant le niveau de rémunération des parts) la variation du prix moyen d'une part ou encore Taux de Rendement Interne (TRI). Cette dernière donnée indique la performance globale de la SCPI sur un temps long (dans l'idéal dix ans). Ensuite, portez votre attention sur le porte-feuille de la SCPI, à savoir son patrimoine. Il vous faudra bien sûr en évaluer la qualité (emplacement, potentiel, travaux à prévoir etc...) mais aussi les axes de mutualisation possibles ou encore le taux d'occupation financier et le niveau du report à nouveau. Enfin, il ne vous faudra en aucun cas négliger le marché secondaire dont notamment le volume des échanges réalisés chaque année ou encore les délais de transactions.

Outre ces trois indicateurs, vous devez également prendre en considération votre situation personnelle afin de maximiser les chances de réussites de votre investissement. N'hésitez pas à prendre conseil auprès d'un professionnel en cas de doute ou de question.